标题

- 标题

- 内容

2025年上半年寿险业发展全景图:银行系崛起与盈利模式重构

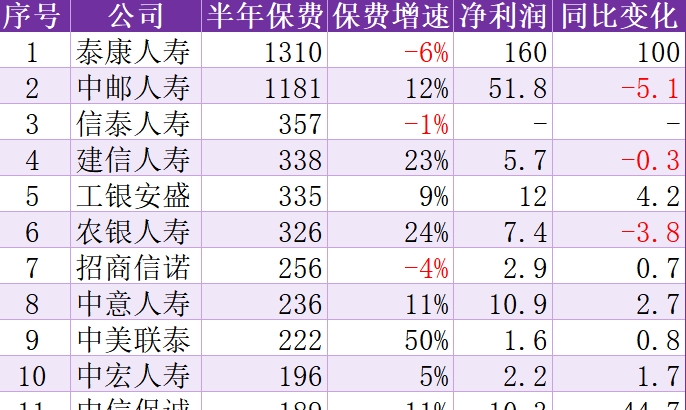

中国寿险市场在2025年上半年呈现出鲜明的结构性变化,银行系保险公司集体崛起与传统险企转型阵痛形成鲜明对比。泰康人寿以160亿元净利润稳居利润榜首,而中邮人寿则以1181亿元保费规模问鼎保费冠军。值得注意的是,在保费前十强中,银行系险企占据六席,展现出强大的渠道优势。与此同时,行业整体增速放缓至3.2%,较2024年同期下降1.8个百分点,分化加剧成为市场主旋律——中美联泰、复星联合等公司实现超30%的保费增长,而横琴人寿、中华人寿等则面临超过20%的业绩下滑。

银行系险企的渠道红利与盈利挑战

银行系保险公司在2025年上半年表现抢眼,中邮人寿、建信人寿、工银安盛和农银人寿四家银行系险企同时跻身保费规模前六。其中,中邮人寿凭借邮储银行庞大的网点优势,保费规模达到1181亿元,同比增长12%,市场份额较2024年提升1.2个百分点至9.8%。建信人寿和农银人寿增速更为亮眼,分别实现23%和24%的保费增长,主要得益于其母行在二三线城市的下沉渠道优势。

渠道协同效应是银行系险企的核心竞争力。工银安盛通过工商银行的私人银行渠道,高端客户保单占比提升至35%,件均保费达8.2万元,远高于行业平均的1.5万元。农银人寿则依托农业银行在县域市场的6000余家网点,县域保费贡献度首次突破40%,成为其增长的主要引擎。

然而,银行系险企普遍面临盈利效率偏低的困境。中邮人寿51.8亿元的净利润仅为其保费规模的4.4%,远低于泰康人寿12.2%的利润率。建信人寿、农银人寿的净利润率更是低至1.7%和2.3%,反映出银保渠道高佣金、产品同质化带来的利润挤压。特别值得关注的是,银行系险企的新业务价值率平均为18.6%,较个险渠道主导的保险公司低10-15个百分点,长期盈利能力面临考验。

传统险企的转型阵痛与差异化突围

与传统印象不同,非银行系险企呈现出两极分化态势。泰康人寿虽然保费下滑6%,但净利润却同比翻倍至160亿元,展现出惊人的盈利韧性。分析其财报发现,这种业绩表现主要源于三方面:一是续期保费占比提升至78%,降低了新单销售压力;二是健康险赔付率下降3.5个百分点至62%;三是投资收益率达到5.2%,高于行业平均的4.5%。

中型险企中,中信保诚和招商信诺表现亮眼。中信保诚净利润同比增长44.7%至10.3亿元,主要得益于其在高净值客户市场的深耕,其"传家"系列终身寿险产品贡献了35%的新单保费。招商信诺则通过"保险+健康管理"模式,健康险续保率达到92%,带动综合成本率下降至88.5%。

但更多传统险企仍在转型中挣扎。信泰人寿、同方全球等公司陷入保费停滞与亏损扩大的双重困境。横琴人寿亏损同比扩大4.9亿元至8.4亿元,主要受万能险结算利率下行引发的退保潮影响,其退保金同比激增210%。这些公司的困境反映出行业商业模式重构的阵痛——过去依赖理财型产品快速做大规模的路径已难以为继。

新兴险企的高增长与高风险并存

在行业整体增速放缓的背景下,部分中小险企却实现了超常规增长。中美联泰以50%的增速领跑全行业,保费规模达到222亿元;复星联合、中荷人寿增速也超过30%。分析发现,这些公司的快速增长主要依靠两大策略:一是聚焦细分市场,如中美联泰专攻企业高管群体,其中高端医疗险占比达65%;二是产品创新,复星联合推出的"抗癌特药险"半年销量突破80万件。

然而,高增长背后隐藏着风险。和泰人寿保费增长40%的同时亏损扩大至1.8亿元,其综合成本率高达115%,主要由于激进的价格竞争策略。同样值得警惕的是,这些高增长公司的新业务价值率平均仅为12.3%,意味着未来利润释放空间有限。监管数据显示,2025年上半年有9家险企综合偿付能力充足率低于150%,其中多为高速扩张的中小公司。

养老险公司的机遇与养老金融的蓝海

在人口老龄化加速的背景下,专业养老险公司展现出独特的发展潜力。尽管国民养老保费下滑39%,但其2亿元的净利润仍保持相对稳定。泰康养老净利润同比增长19%至4.2亿元,主要得益于其"年金+养老社区"模式的成熟,目前已有23个养老社区投入运营,带动年金险销售增长35%。

养老金融生态化趋势日益明显。大家养老虽然保费规模仅11.2亿元,但通过与企业年金深度绑定,管理资产规模突破800亿元,资产管理费收入占比提升至45%。业内人士预计,随着个人养老金制度全面落地,专业养老险公司将在账户管理、资产配置等领域获得更大发展空间。

行业变局下的战略启示

2025年上半年的保险业数据揭示了几个关键趋势:首先,渠道变革加速,银保渠道贡献度提升至58%,但价值创造能力亟待增强;其次,产品转型深化,健康险、养老险等保障型产品占比达到64%,较2024年提升7个百分点;第三,科技赋能成效显现,AI核保、智能理赔等技术应用使运营效率提升20%以上。

对于市场参与者,需要采取差异化策略:银行系险企应着力提升产品价值和客户经营能力,避免陷入渠道依赖;传统险企需加快数字化转型,降低运营成本;新兴险企则要平衡规模与效益,建立可持续的商业模式。随着"偿二代"二期工程的深入推进,行业将从规模导向全面转向价值导向,这场深刻的转型将在未来几年持续重塑市场格局。

总体来看,2025年上半年中国寿险市场正处于新旧动能转换的关键期。那些能够快速适应监管变化、抓住养老健康机遇、实现科技与业务深度融合的公司,将在行业洗牌中赢得先机。据分析师预测,未来三年内行业或将迎来新一轮并购重组,市场集中度有望进一步提升。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号