标题

- 标题

- 内容

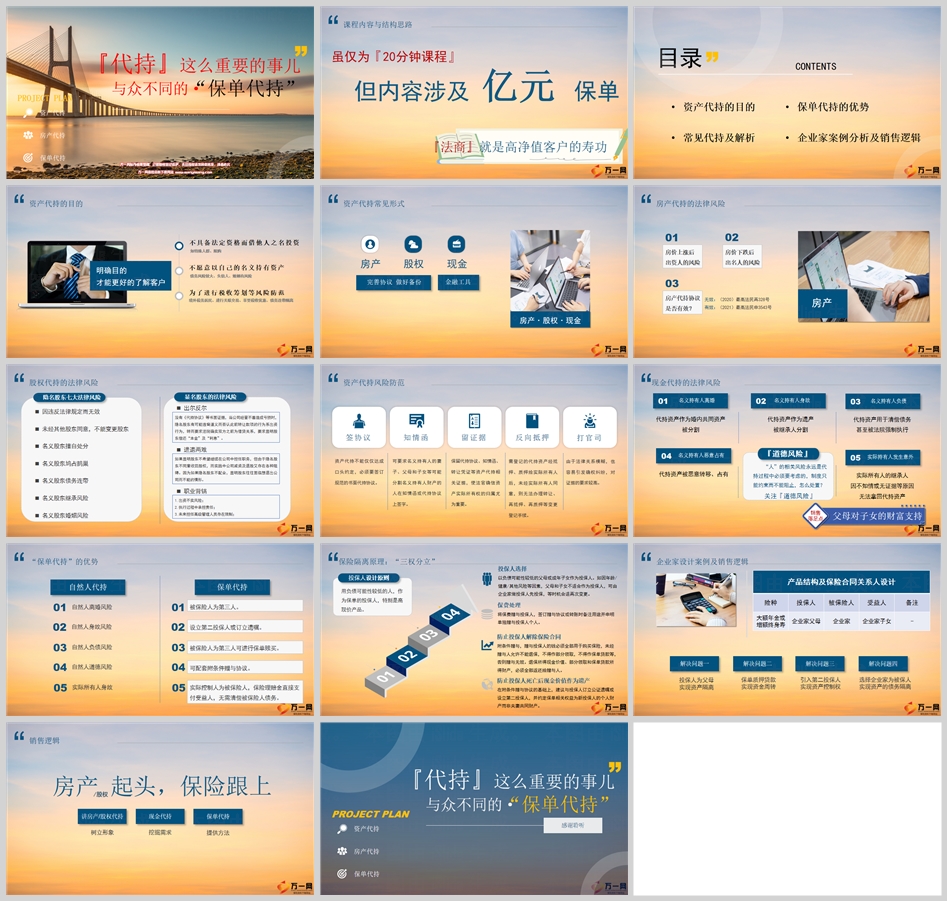

保单代持:高净值客户资产保护的“隐形盾”

在当今复杂多变的经济环境中,高净值客户面临着诸多资产保护和传承的挑战。资产代持作为一种常见的资产保护手段,被广泛应用于房产、股权、现金等领域。然而,保单代持作为一种相对独特的资产代持方式,因其在法律风险防控、资产隔离和财富传承方面的独特优势,逐渐受到高净值客户的关注。

一、资产代持的目的

资产代持的目的多种多样,主要包括以下几方面:

不具备法定资格而借他人之名投资:例如,特殊人群(如公职人员)或因限购政策无法直接投资的个人,可能通过代持方式实现投资目的。

不愿意以自己的名义持有资产:部分高净值客户可能因债务风险较大、被列为失信人或婚姻关系不稳定等原因,选择以他人名义持有资产,以规避潜在的法律风险。

为了进行税收筹划等风险防范:通过代持方式,客户可能享受税收优惠、进行关联交易或实现债务连带隔离,从而优化税务结构,降低税务负担。

二、常见代持形式及法律风险

(一)房产代持

房产代持是常见的资产代持形式之一。然而,房产代持存在诸多法律风险:

房价上涨后,出资人的风险:如果房价大幅上涨,名义持有人可能拒绝履行代持协议,导致出资人面临资产无法追回的风险。

房价下跌后,名义持有人的风险:如果房价下跌,出资人可能拒绝继续出资或要求名义持有人承担损失,导致名义持有人陷入财务困境。

代持协议的法律效力:代持协议的法律效力存在不确定性。例如,最高法在不同案例中对代持协议的效力认定存在差异,增加了法律风险。

(二)股权代持

股权代持同样面临诸多法律风险:

隐名股东的法律风险:

因违反法律规定而无效:如果代持行为违反法律法规,代持协议可能被认定为无效。

未经其他股东同意,不能变更股东:隐名股东在未经其他股东同意的情况下,无法变更股东身份。

名义股东擅自处分:名义股东可能擅自处分股权,导致隐名股东权益受损。

名义股东鸠占鹊巢:名义股东可能拒绝归还股权,导致隐名股东无法行使股东权利。

名义股东债务连带:名义股东的个人债务可能影响代持股权,导致股权被冻结或强制执行。

名义股东继承风险:名义股东去世后,其继承人可能对代持股权提出主张,导致隐名股东权益受损。

名义股东婚姻风险:名义股东离婚时,代持股权可能被认定为夫妻共同财产,导致隐名股东权益受损。

显名股东的法律风险:

出资不实风险:显名股东可能因出资不实而面临法律责任。

执行过程中承担责任:显名股东可能因公司债务问题而承担连带责任。

未来担任高级管理人员存在限制:显名股东可能因代持行为而影响其未来担任公司高级管理人员的资格。

(三)现金代持

现金代持同样存在诸多法律风险:

代持资产作为遗产被分割:如果名义持有人去世,代持资产可能被其继承人分割。

名义持有人离婚:代持资产可能被认定为夫妻共同财产,导致实际持有人权益受损。

名义持有人负债:代持资产可能被用于清偿名义持有人的债务,甚至被法院强制执行。

名义持有人恶意占有:名义持有人可能恶意占有代持资产,导致实际持有人无法追回。

实际持有人发生意外:如果实际持有人去世,其继承人可能因不知情或无证据等原因无法拿回代持资产。

三、保单代持的优势

保单代持作为一种独特的资产代持方式,具有显著的优势,能够有效规避上述房产和股权代持的法律风险:

自然人离婚风险:通过合理设计保单结构,如将被保险人设为第三人,可以有效规避离婚时资产被分割的风险。

自然人身故风险:通过设立第二投保人或订立遗嘱,可以确保保单权益在投保人身故后顺利转移,避免遗产分割问题。

自然人负债风险:通过合理选择投保人和被保险人,可以实现资产的债务隔离,避免因投保人负债导致保单权益受损。

自然人道德风险:通过签订附条件赠与协议和公证遗嘱,可以有效约束名义持有人的行为,降低道德风险。

实际所有人身故风险:通过合理设计保单结构,如将受益人设为实际所有人的子女,可以确保资产顺利传承,避免因实际所有人去世导致资产被分割或无法追回的问题。

(四)保险隔离原理:“三权分立”

保单代持的核心优势在于其独特的“三权分立”结构,即投保人、被保险人和受益人可以是不同的人。通过合理设计保单结构,可以实现资产的隔离和保护:

投保人设计原则:选择负债可能性较低的人作为投保人,特别是高现价产品。例如,可以选择企业家的父母或成年子女作为投保人。

保费处理:通过赠与方式将保费转给投保人,并签订赠与协议或在转账时备注用途,明确赠与的性质。

防止投保人解除保险合同:通过附条件赠与协议,约定赠与的保费必须全部用于购买保险,未经赠与人允许不能退保、部分领取或保单贷款。

防止投保人死亡后现金价值作为遗产:通过设立第二投保人或订立公证遗嘱,确保保单权益在投保人身故后顺利转移,避免遗产分割问题。

四、企业家案例分析及销售逻辑

(一)案例分析

以某企业家为例,其面临的主要问题包括:

资产隔离:企业家担心因个人债务问题导致资产被冻结或强制执行。

资金周转:企业家需要灵活的资金周转方式,以应对企业经营中的资金需求。

资产控制权:企业家希望在资产代持过程中保持对资产的控制权。

债务隔离:企业家希望实现资产的债务隔离,确保资产安全。

通过合理设计保单结构,可以有效解决上述问题:

投保人为父母:选择企业家的父母作为投保人,实现资产隔离。

保单质押贷款:通过保单质押贷款,实现资金周转。

引入第二投保人:通过设立第二投保人,实现资产控制权。

选择企业家为被保人:通过选择企业家为被保险人,实现资产的债务隔离。

(二)销售逻辑

讲房产/股权代持:通过房产和股权代持的案例,树立专业形象,挖掘客户的需求。

提供保单代持解决方案:结合客户需求,提供保单代持的具体方案,包括保单结构设计、法律风险防范等。

强调保单代持的优势:通过对比房产和股权代持的法律风险,强调保单代持在资产隔离、债务隔离和财富传承方面的独特优势。

落地实施:协助客户完成保单代持的具体操作,包括签订代持协议、办理保单质押贷款等。

五、风险提示

尽管保单代持具有诸多优势,但在实际操作中仍需注意以下风险:

法律风险:代持协议的法律效力存在不确定性,需确保协议内容合法合规。

道德风险:尽管通过协议和公证等方式可以降低道德风险,但仍需关注名义持有人的行为。

税务风险:代持行为可能涉及税务问题,需提前进行税务筹划。

市场风险:保险产品的收益受市场环境影响,需合理评估市场风险。

六、总结

保单代持作为一种独特的资产代持方式,因其在法律风险防控、资产隔离和财富传承方面的独特优势,逐渐受到高净值客户的关注。通过合理设计保单结构,可以有效规避房产和股权代持的法律风险,实现资产的安全保护和稳健传承。然而,在实际操作中,仍需注意法律、道德、税务和市场等多方面的风险,确保代持行为的合法性和安全性。对于保险从业者而言,保单代持不仅是一个重要的业务增长点,更是一个提升专业服务能力、满足高净值客户需求的重要工具。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号