标题

- 标题

- 内容

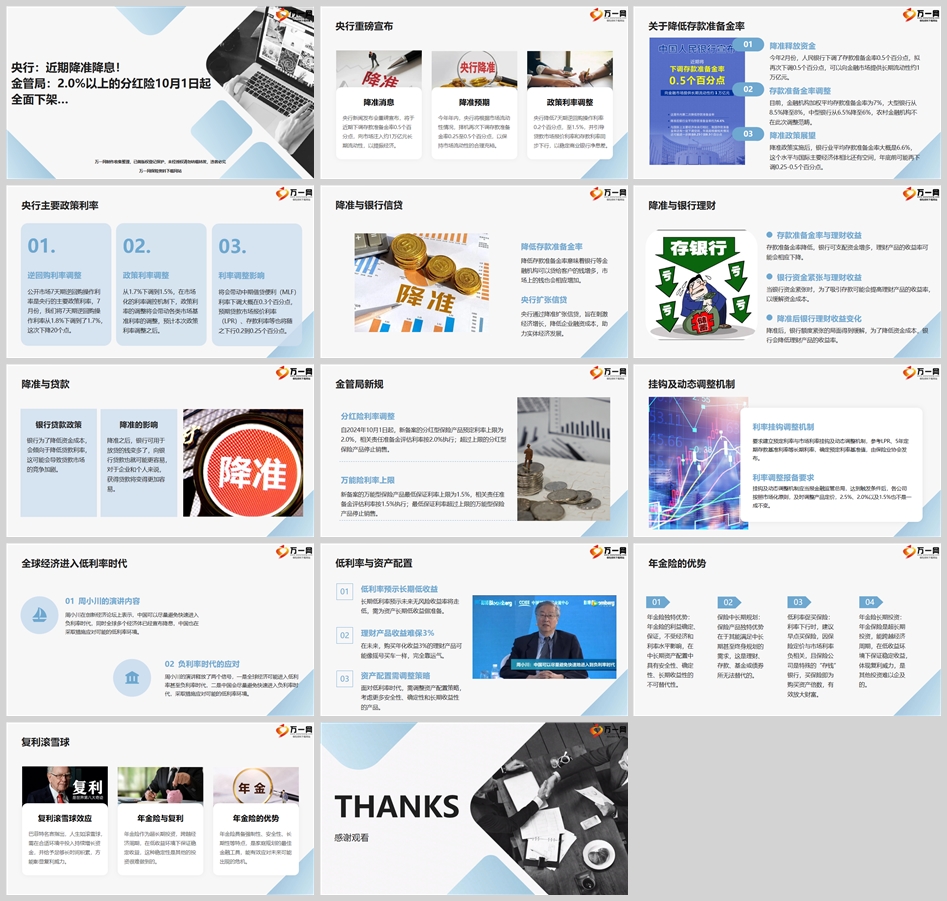

9月24日,国新办举行新闻发布会上央行行长重磅宣布:近期将下调存款准备金率0.5个百分点,向金融市场提供长期流动性约1万亿元;在今年年内还将视市场流动性的状况,可能择机进一步下调存款准备金率0.25-0.5个百分点。降低中央银行的政策利率,即7天期逆回购操作利率下调0.2个百分点,从目前的1.7%调降至1.5%,同时引导贷款市场报价利率和存款利率同步下行,保持商业银行净息差的稳定。

关于降低存款准备金率:

今年2月份,人民银行下调了存款准备金率0.5个百分点,这次存款准备金率拟再次下调0.5个百分点,可以向金融市场提供长期流动性约1万亿元。目前,金融机构加权平均存款准备金率为7%。其中,大型银行目前是8.5%,这次改了以后将从8.5%降到8%;中型银行现在是6.5%,这次改完以后从6.5%降到6%;农村金融机构在几年前已经执行5%的存款准备金率,这次不在调整的范畴。降准政策实施后,银行业平均存款准备金率大概是6.6%,这个水平与国际上主要经济体的央行相比,还有一定的空间。在存款准备金率的工具上,到年底之前还有三个月时间,我们也会根据情况,有可能进一步再下调0.25-0.5个百分点。

关于降低政策利率:

目前,公开市场7天期逆回购操作利率是央行的主要政策利率。7月份,我们将7天期逆回购操作利率从1.8%下调到了1.7%。这次下降20个点,从1.7%下调到1.5%,在市场化的利率调控机制下,政策利率的调整将会带动各类市场基准利率的调整。预计本次政策利率调整之后,将会带动中期借贷便利(MLF)利率下调大概在0.3个百分点,预期贷款市场报价利率(LPR)、存款利率等也将随之下行0.2到0.25个百分点。什么是降准?

举个例子:储户A要存100万到银行,理论上银行多了100万的钱拿去做贷款,但又担心储户A储户取现,所以银行从100万中拿出一定比例到指定账户,冻结起来不能使用。

从100万中拿出的那个比例就是法定存款准备金率,所谓降准就是下调法定存款准备金率。既然是法定那就不是商业银行自己想定多少就定多少,法定存款准备金率统一由央行规定。

如果法定存款准备金率是10%,那么被冻结的准备金是10万,银行能使用的资金是90万。如果法定存款准备金率是5%,那么被冻结的准备金是5万,银行能使用的资金是95万。如果准备金率从10%降到5%,那么银行可使用的资金增加了5万。

所以降准是创造货币的工具。

降准对我们有何影响

说白了,就是降低存款准备金率。按规定,为了让客户提款时有钱付给人家,银行等金融机构都要交一部分钱给央行。上交给央行的这部分钱,占银行总资金的比例,就是存款准备金率。

换句话说,存款准备金率越低,银行手里可以支配的钱就越多,可以贷给客户的钱也就越多。也就是说,央行正在扩张信贷,市场上的钱,将越来越多了。降准虽然让银行的钱变多了,但金融风险也增加了,央行降准后,因此有关银行理财可投资财产有可能会发生相应的减少。当我们在购买银行理财产品时,其收益率也跟着下降,减少我们理财的收入。银行资金紧张额度不够用时,银行为了拉存款,往往也提高银行理财产品的收益率。降准后,银行额度紧张的局面有所缓解。为了降低资金成本,银行往往会降低理财产品的收益率,钱放在银行更不值钱了。

因为银行有钱了,不可能把大量的钱留在手上,而是将其中大部分的钱贷出去。降准之后,银行可用于放贷的钱变多了,向银行贷款也就可能更容易。2.5%的分红险即将全面下架

另一方面根据金管局之前下发的《关于健全人身保险产品定价机制的通知》,“自2024年10月1日起,新备案的分红型保险产品预定利率上限为2.0%,相关责任准备金评估利率按2.0%执行;预定利率超过上限的分红型保险产品停止销售。新备案的万能型保险产品最低保证利率上限为1.5%,相关责任准备金评估利率按1.5%执行;最低保证利率超过上限的万能型保险产品停止销售。”

更重要的是,除了以上产品要按照规定调整和停售外,《通知》还要求建立预定利率与市场利率挂钩及动态调整机制。参考5年期以上贷款市场报价利率(LPR)、5年定期存款基准利率、10年期国债到期收益率等长期利率,确定预定利率基准值,由保险业协会发布。挂钩及动态调整机制应当报金融监管总局。达到触发条件后,各公司按照市场化原则,及时调整产品定价。

意思也就是说,2.5%、2.0%以及1.5%也不是一成不变的,而是可以随着市场利率随时调整的,要及时调整产品定价。但目前我国已经长期处于低利率状态,而且可能继续延续。所以最后政策调整窗口期不足一周,最后的机会千万不要错过!低利率下早点买保险

其实从2019年开始,全球有30个经济体相继宣布降息,很多国家采取了零利率甚至负利率。而我国前中国央行原行长周小川在在出席创新经济论坛时曾表示:中国可以尽量避免快速地进入到负利率时代。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号