标题

- 标题

- 内容

鼎诚人寿"一生关爱喜年年"养老年金保险深度解析:产品结构与长期价值评估

在人口老龄化加速的背景下,养老年金保险作为养老金融体系的重要组成部分,正受到越来越多消费者的关注。鼎诚人寿推出的"一生关爱喜年年"养老年金保险产品,以其灵活的领取方式和长期的资金增值特点,为30-45岁的中青年群体提供了养老规划的新选择。

产品基本结构与投保方案设计

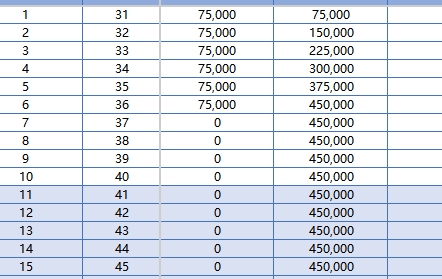

鼎诚"一生关爱喜年年"养老年金保险采用期交保费+终身领取的设计框架。以演示案例为例,30岁男性客户选择6年交费期,每年缴纳保费75,000元,累计总保费45万元。这种中期交费方式既避免了趸交的一次性资金压力,又比长期交费(如20年交)更快完成保费积累,适合有一定经济基础且希望尽早完成养老储备的客户群体。

该产品在领取方式上提供月领和年领两种选择,演示案例采用月领模式,从60岁开始每月领取3,882元(约合年领46,589元)。值得注意的是,该产品设计了"不保证领取"条款,这意味着保险公司不承诺领取总额的最低保证,养老金发放将持续至被保险人身故,活多久领多久。这种设计虽然风险相对较高,但通常对应更高的长期收益率,适合对自身寿命有乐观预期或有长寿家族史的客户。

从保障责任来看,产品提供三重权益:一是养老年金,从约定年龄开始终身领取;二是身故保障,在领取前按累计保费或现金价值较大者赔付,领取后不再提供身故赔偿;三是满期保险金,若被保险人生存至90岁保单年度末,可一次性领取45,675元。这种组合设计兼顾了养老收入保障和一定的身故风险覆盖。

现金价值增长规律与资金灵活性分析

现金价值是衡量年金保险资金灵活性的关键指标,也是客户在急需用钱时能够通过退保或保单贷款获取的资金额度。通过对演示表的分析,我们可以清晰看到该产品现金价值的积累轨迹和特点。

在保费缴纳期(第1-6保单年度),现金价值呈现快速积累但尚未超过已交保费的特点。例如,第1年末现金价值为27,425元,仅为当年保费的36.6%;到第6年末缴费完成时,现金价值达到239,900元,约为累计保费的53.3%。这种前期现金价值较低的情况是年金产品的普遍特征,客户在投保初期应做好长期持有的准备。

进入累积期(第7-30保单年度),现金价值开始加速增长,复利效应逐渐显现。第10年末现金价值达到285,555元,超过累计保费的63.5%;到第30年末(被保险人60岁)时,现金价值攀升至686,279元,达到累计保费的152.5%,折算年化复合增长率约为3.7%。这一阶段的现金价值已显著超过已交保费,为客户提供了较强的资金灵活性。

值得注意的是,产品设置了现金价值领取上限机制。从第5保单年度开始,客户每年可领取的现金价值不超过当年保费的20%(前4年为0),第5-6年为当年保费(75,000元)的20%即15,000元,第7年及以后为累计保费(45万元)的20%即90,000元。这一限制旨在保护保单的长期存续性,避免客户过度提取导致保障中断。

产品还提供降低保额的选择权,客户可以通过减少保额来部分领取现金价值。演示表显示,在任何保单年度,降低保额后的现金价值与原始现金价值保持相同数额,这意味着该操作不会导致额外的价值损失,为客户提供了灵活调整保障水平的方式。

养老金领取阶段的价值评估

从被保险人60岁开始,产品进入养老金领取阶段,这也是评估其养老保障功能的核心环节。演示案例显示,每月3,882元的养老金看似不高,但结合长达30-40年的领取期和复利效应,其长期价值值得深入分析。

终身领取机制是该产品的主要特点。假设被保险人存活至90岁,将累计领取养老金1,397,657元,约为累计保费的3.1倍;若存活至95岁(需扩展演示表),累计领取可达1,630,000元,对应3.6倍的保费回报。这种设计有效对冲了长寿风险,确保客户无论活多久都有稳定现金流。但需要注意的是,产品采用"不保证领取"形式,若被保险人在领取初期身故,可能无法收回全部保费,这也是选择此类产品时需要考虑的风险因素。

从现金价值变化看,进入领取阶段后,保单现金价值开始逐步递减。60岁末(刚开始领取)现金价值为640,604元,到70岁时降至478,031元,80岁时为269,729元,到89岁时仅剩38,873元。这种递减设计反映了保险公司对长寿风险的定价逻辑——随着被保险人年龄增长,保险公司需要为持续的养老金支付预留更多准备金,因此可释放给现金价值的资金逐渐减少。

满期保险金是该产品的特色设计之一。若被保险人生存至90岁保单年度末,在正常领取养老金之外,还可一次性领取45,675元满期保险金。虽然金额不大,但这一设计为超长寿客户提供了额外的财务奖励,具有一定的心理安慰作用。

身故保障与产品风险收益特征

身故保障是评估养老年金保险的重要维度,尤其对注重资产传承的客户更为关键。鼎诚"一生关爱喜年年"的身故保障设计具有明显的阶段性特征。

在养老金领取前(60岁前),身故保障金额取"累计已交保费"与"现金价值"的较大者。从演示表可见,前20个保单年度,身故保险金始终等于累计保费(如第10年为45万元);从第21年开始,现金价值超过累计保费,身故保险金转为现金价值(如第25年为550,902元)。这种设计确保了客户在积累期不会因过早身故而损失本金,提供了基本的资金安全保障。

进入养老金领取阶段后(60岁起),产品不再提供身故保险金,这也是"不保证领取"型产品的典型特征。这意味着如果被保险人在领取初期身故,其继承人将无法获得额外的身故赔偿,只能保留当年度末的现金价值(逐年递减)。例如,若被保险人在65岁身故,其家属可获得当年末现金价值565,734元,但已无专项身故保险金。这种设计使得产品的风险回报特征更偏向"长寿有利",即生存时间越长,总领取金额越高,内部回报率也越高。

从风险收益平衡角度看,该产品适合具有一定风险承受能力、更关注养老收入而非身故传承的客户。对于希望兼顾养老和身故保障的客户,可考虑组合购买保证领取型年金产品和定期寿险,以构建更全面的保障体系。

产品比较与适用人群分析

与其他类型养老金融产品相比,鼎诚"一生关爱喜年年"在收益性、安全性和流动性上呈现出独特的特点。与银行储蓄相比,该产品的长期现金价值增长潜力更高(演示案例中30年累计增长52.5%,年化约3.7%),且提供终身收入保障;与基金投资相比,其收益虽然不高但确定性更强,不受市场波动影响;与保证领取型年金相比,该产品在相同保费下通常能提供更高的月度养老金,但牺牲了身故保障的确定性。

该产品特别适合以下人群:一是有长寿预期的健康人群,能够充分享受终身领取的优势;二是已经拥有基础身故保障的客户,可以通过该产品专项补充养老收入缺口;三是收入稳定、有强制储蓄需求的中高收入群体,6年的交费期既不会造成过大压力,又能较快完成养老储备。

需要提醒消费者的是,保险产品的利益演示基于精算假设,实际回报可能因保险公司投资收益率、死亡率等经验数据的变化而调整。投保前应仔细阅读条款,特别是养老金领取条件、身故责任免除等关键内容,也可咨询专业理财顾问,根据自身财务状况和风险偏好选择最适合的养老规划方案。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号